全文HTML

-

马科维茨投资组合理论指出,增加资产配置的多元性,可以有效分散投资风险,提高组合的风险调整后收益.目前,我国对投资组合的构造主要集中在股票和债券上面,但是实际上分散投资风险尤其是在对冲尾部风险时,商品期货能够起到极其重要的作用.如2000年4季度美国互联网泡沫破灭时,标普指数大跌7.8%,但是管理期货策略却获得了9.9%的收益率;2008年4季度,雷曼公司破产导致标普指数大跌21.9%,但是管理期货策略却获得了6.7%的正向收益.这些数据充分说明了研究商品期货的内在价值并构造相应的投资策略,对于分散投资组合风险(尤其是尾部风险)、提高组合收益率具有重要的意义.

现有对商品期货内在价值的研究主要集中在标的现货资产的收益率及稀缺性分析[1],以及期货所带来的便利收益上[2],很少有研究涉及到商品指数的相对估值问题.但是,商品指数的相对估值对于投资者在商品、股票和债券等大类资产间进行的配置具有重要的价值.如对股票估值以及其公平定价一直是资产定价领域的重点研究方向,现有研究常用债券-股票收益比率(BEYR)等相对收益率指标来对股票指数的相对价值进行估计,如Harris等[3]、Brooks等[4]、Asness等[5]和McMillan[6]采用BEYR对英国股市和美国股市的涨跌进行预测,结果发现该指标所构造的投资策略具有较强的实用性. Levin等[7]更是将BEYR的阈值设定为2和2.4,在这个区间以内为正常估值,而在这个区间以外则分别对应着股市的低估和高估.但是,由于商品指数并没有通用的收益率指标,因此无法直接将其收益率与股票或者债券进行比较.有学者直接采用商品的历史价格数据本身作为商品估值高低的判断标准[8],但是商品价格显然会受到一些宏观经济因素的影响,如通货膨胀或经济增长,因此选择如国债等与经济及通胀直接相关并稳定的资产作为参照物,来对商品指数进行估值是一个值得探索的思路.

如同对债券-股票收益比率的研究一样,如果单纯采用比率的历史经验数值来划分高估值和低估值区间,显然过于简单且并不适用,采用Hamilton[9]提出的马尔科夫区制转换模型来进行区间划分,无论是在经济解释还是在实证研究中都更为有效.如Migiakis等[10]、陈正旭等[11]、丁谨等(2017)[12]采用马尔科夫区制转换模型对BEYR进行分析,通过区制划分进而构建投资策略,结果发现相对于传统的投资策略,基于马尔科夫区制转换模型的策略可以显著提高投资绩效.很多学者也将马尔科夫区制转换模型应用到商品期货的价格或波动率研究上,如Chen等[8]构建了一个单因子的马尔科夫区制转换模型,研究了天然气期货风险调整后价格的变动和估值,以及对于现货厂家最合适的储藏比率;Lammerding等[13]利用马尔科夫区制转换模型研究了原油价格中的泡沫因素;Alizadeh等[14]则通过构建马尔科夫区制转换的条件波动率模型,研究了最优套期保值比率.本文借鉴这些学者的研究,采用马尔科夫区制转换模型来对我国资本市场上的商品/债券价格比率(F/B)进行分析,进而构建投资策略.

在对配置模型的投资绩效进行详细分析的同时,为了对配置模型的择时效果进行更充分的检验,本文对国内外基金择时能力检验模型进行了详细分析. Treynor等[15]提出的T-M模型和Henriksson等[16]提出的H-M模型是最常用的择时能力检验模型,它们分别采用组合收益的平方项和非负项来代表基金择时能力,通过回归方法检验其显著性,从而判断投资基金是否具有择时能力.国外很多基于T-M模型或H-M模型的研究均表明,共同基金没有表现出显著的择时能力,在某些情况下择时能力甚至为负值[17].国内也有不少学者采用T-M模型或H-M模型对基金或具体投资策略的择时能力进行了研究,大多发现在特定市场条件下择时效果存在[18-19].因此,T-M模型与H-M模型是检验基金或投资策略择时效果最基本的模型.本文首先采用马尔科夫区制转换模型对我国2005年1月-2019年4月南华商品综合指数、工业品指数、农产品指数的F/B比率进行区制划分,构造动态资产配置策略并比较F/B配置模型与传统资产配置模型的绩效差异,然后采用T-M模型和H-M模型对F/B配置模型的择时效果进行检验.相对于已有研究,本文的主要贡献在于:①通过构造F/B指标对商品指数的相对估值进行衡量,同时采用马尔科夫区制转换模型对F/B进行状态划分,并利用各区制下的均值为阈值构造了F/B配置策略,改善了模型的投资绩效;②采用T-M和H-M模型对模型的择时效果进行了详细检验,将择时策略与择时效果检验相结合,从理论和实践2个层面验证了F/B配置策略的有效性.

-

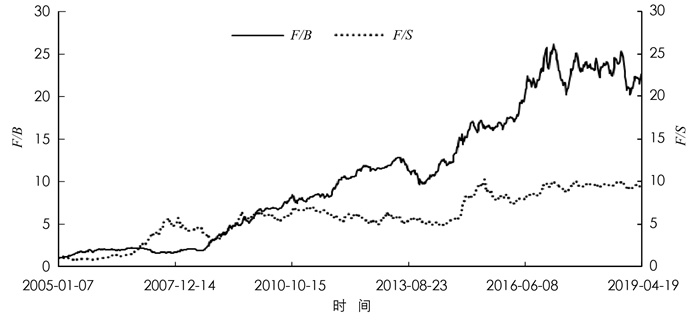

采用商品指数与国债指数的价格之比(F/B,等于商品指数/国债指数)来衡量商品指数估值的相对高低[稳健性检验中采用商品指数与沪深300股票指数的价格之比(F/S)来进行分析].与根据股票估值高低来构造资产轮动配置策略相似[6, 12],本文同样根据F/B或F/S指标值的高低将商品指数划分为高估和低估区间.但是,与其他研究不同的是,本文采用二区制马尔科夫转换模型来对商品指数的高估值区间和低估值区间进行划分,而其他研究大多是采用数值的历史经验值来划分.

马尔科夫区制转换模型常见的形式如公式(1)-公式(5)所示.

其中,yt为所研究的时间序列,ø(L)为滞后算子多项式,st表示存在M种状态的马尔科夫区制转移变量,st=1,2,…,M, pij为转移概率,μst和σst2为st状态下的均值和方差.采用Hamilton滤波方法来推断转移概率,进而运用极大似然法可以求出各参数的估计值.本文只考虑各区制下均值的变化,并不涉及自回归项,因此最终模型形式如公式(6)所示,其中yt表示F/B序列.

McMillan[6]和丁谨等[12]直接采用马尔科夫区制转换下指数所处的高低状态作为持有股票或债券的标准,本文初步研究发现这种策略的效果并不高(后文将进行阐述),因此不同于其他采用马尔科夫区制转换模型进行策略构建的论文,本文采用的资产配置策略为:在F/B上穿低估值区制均值时买入商品指数,在F/B 上穿高估值状态区制均值时卖出商品指数,其余时间持有债券指数.后续研究将证明这种配置策略相对更为合理及有效.

-

为了检验F/B配置策略的择时效果,借鉴周亮[20]的研究,采用T-M模型和H-M模型对其进行检验,计算方法分别如公式(7)和公式(8)所示.

其中,ri为组合收益率,rf为市场无风险收益率, rm为基准组合的收益率. T-M模型采用超额收益率的二次项来反映择时能力. H-M模型假定的择时能力为投资组合管理人预测不同类型资产总体走势并将其应用于投资实践的能力,采用max (rm-rf,0)来衡量. γ为择时能力指标,如果γ>0,说明模型具有择时能力;如果γ<0,说明模型具有反向的择时能力;如果γ=0,则说明模型不具有择时能力.

2.3指数选取及描述性分析

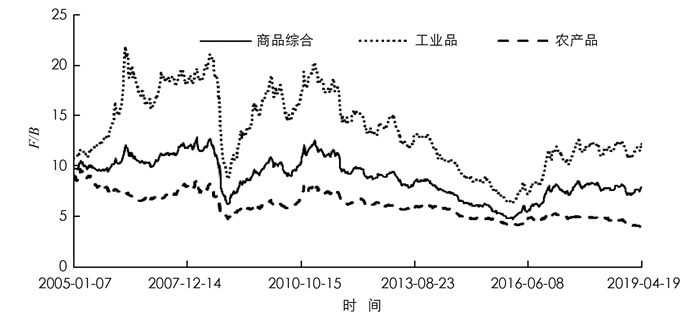

选取南华商品指数、南华工业品指数和南华农产品指数作为商品指数的代表,同时选取中债国债财富指数和沪深300指数作为商品指数估值的比较对象,选取所有指数2005年1月-2019年4月间的周数据进行分析. 表 1报告了指数收益率及商品指数F/B的描述性统计结果,从Panel A指数收益率来看,沪深300指数最高,其周平均收益率为0.26%(年化收益率约13%),远高于其他资产指数;3个商品指数的收益率相差较大,工业品指数收益最高,达到0.13%,但是农产品仅为-0.01%;国债指数的周平均收益率为0.09%,处于中等水平.从风险来看,国债指数风险最低,其标准差最小,最小值和25%分位值均最高,且在所有5个指数中唯一一个偏度为正,说明国债指数下行风险更低;股票指数的风险最高,其标准差高达3.76%;3个商品指数中,农产品指数的风险最低,综合指数其次,工业品指数的风险最高.所有指数的峰度均远大于3,说明资产指数符合尖峰厚尾的金融时间序列特征.

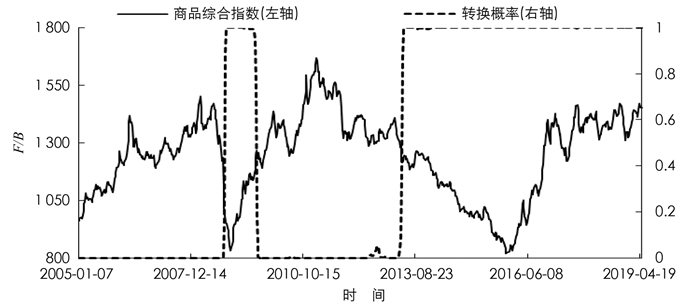

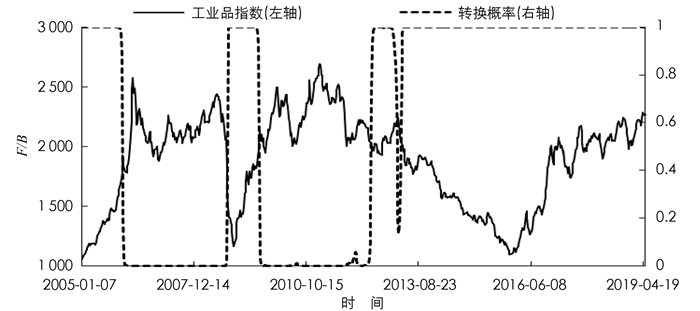

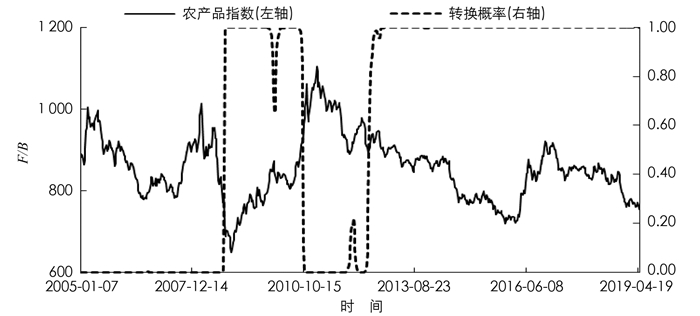

Panel B报告了3个商品指数的F/B指标,可以看到工业品指数的估值最高,其F/B均值为13.477 5,其次为综合指数的8.854 1,农产品指数估值最低;从标准差上可以看到,农产品指数F/B的波动最低,而工业品指数F/B的波动最高. 图 1展示了3个指数F/B在样本区间的动态走势,可以看到工业品指数的估值最高且波动最大,综合指数其次,农产品指数最低,且3个指数F/B走势相关性较高,均在2008年7月和2011年2月左右降到极大值,并在2008年12月和2015年11月左右降到极小值.后续研究将对各指数F/B值进行马尔科夫区制转换分析,并根据模型回归结果构建配置策略,将资产在商品指数及债券指数间进行轮动配置.

2.1. 马尔科夫区制转换模型及配置策略设计

2.2. 择时效果检验方法

-

采用二区制马尔科夫转换模型对商品指数的F/B指标进行拟合,并根据转换概率将商品指数区分为高估值区制和低估值区制,表 2报告了模型回归结果.由表 2可知,马尔科夫转换模型很好地将商品指数区分为两区制,其中区制一为低估值区间、区制二为高估值区间.所有指数的区制转换概率均大于0.99,说明商品指数F/B具有很强的稳定性,在区制间转换的概率较小.从最后两列可以看到,综合指数在高估值区制和低估值区制的时间长度相似,但是工业品指数和农产品指数在低估值区制的时间更多.根据前文设定的交易规则,当商品综合指数的F/B值在7.208 1以下时持有债券指数,当F/B从低于7.208 1的位置上穿时,转换为商品综合指数,并在F/B值上穿至10.409时将商品综合指数转换为债券指数;工业品指数和农产品指数的交易策略相似.

图 2-图 4报告了商品指数的价格走势及F/B指标的区制转换概率(图 2-图 4中展示的是区制一的概率),由图 2-图 4可知,3个商品指数的估值区制具有一定的相似性,如2013年下半年至今,3个商品指数均处于低估值区制;但是也存在着一些不一致的地方,如2005年年初,综合指数和农产品指数均处于高估值区制,工业品指数处于低估值区制.说明商品指数的走势具有较强的相关性,但是不同品种之间也存在着很大的独立性,因此加大多品种配置可以降低投资风险.同时从图 2-图 4中也可以看到,如果采用McMillan[6]和丁谨等[12]的配置策略,即在低估值区制下持有商品指数,在高估值区制下持有债券指数,由于低估值区制下商品指数涨幅较小,该配置策略的绩效并不高,因此本文以高低估值区制的均值为阈值构建配置策略,相对来说能够更好地提升投资绩效.

-

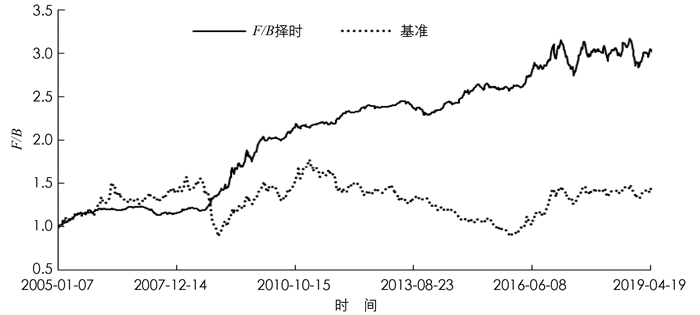

分别采用基于F/B的资产配置策略对3个商品指数以及其组合进行分析,表 3报告了策略的投资绩效,其中基准是采用商品指数的持有收益进行分析,投资组合的基准是采用3个商品指数的等权重组合进行分析.从表 3的结果可知,相对于基准而言,F/B择时配置模型可以显著提高投资收益,并且降低投资风险(无论是年化波动率还是最大回撤均有显著下降);作为绩效评价的最核心指标,择时模型的夏普比率和收益回撤比均有大幅提升.对比3个指数的择时模型及投资组合的择时模型,可知投资组合的收益在所有4个策略中仅次于工业品指数,同时其年化波动率仅略高于农产品指数,且最大回撤低于所有商品指数,因此其夏普比率仅略低于工业品指数,而收益回撤比高于所有的指数,说明了组合投资对于投资风险降低的重要作用.从持有商品时间来看,所有择时模型均有一半以上时间持有的是债券指数.从样本区间表现最好和表现最差的年份来看,择时模型虽然在效益最好的年份差于基准指数,但是其最差年份却远好于基准指数,进一步证明了择时模型在控制风险上的有效性. 图 5报告了投资组合择时模型和基准指数的净值曲线,可以看到相对于基准指数的大幅震荡,择时模型保持了更稳定的上升趋势,且整体波动幅度小很多.

-

为了从定量的角度来检验F/B策略的择时效果,采用T-M和H-M模型对F/B策略的收益率进行分析,结果如表 4所示.由表 4可知,对于所有商品指数及投资组合而言,其γ系数均显著大于0,且数值远大于β系数,说明F/B策略具有很强的择时效果.从γ系数的大小来看,农产品指数及投资组合的系数值最大,说明F/B策略在农产品指数及投资组合上应用效果最好,而在综合指数和工业品指数上的应用效果略逊.

-

为了检验结果的稳健性,本文采用股票指数作为商品指数的相对估值对象,从而运用商品指数与股票指数的价格之比F/S指标来进行分析.同样,采用马尔科夫区制转换模型将F/S指标区分为高估值区制和低估值区制,并利用高、低估值区制下的均值作为阈值来构造配置策略,即在F/S指标上穿低估值区制均值时买入商品指数,在F/S指标上穿高估值区制均值时卖出商品指数,其余时间持有股票指数. 表 5报告了F/S策略的绩效表现情况,由表 5可知,由于股票指数的收益率和风险均要比商品指数高,因此择时模型的收益和风险(包括年化波动率、最大回撤以及最差年份收益)均要远高于基准指数;从风险调整后的收益来看,择时模型的夏普比率和收益回撤比均要远高于基准指数.与表 3结果比较可见,虽然F/S策略的收益率要远高于F/B策略,但是由于F/B策略风险更低,因此综合来看F/S策略的风险调整后收益并没有升高.

同样对F/S策略的择时效果进行检验,结果如表 6所示.从γ系数的p值可知,F/S策略也表现出了明显的择时效果.但是,与表 4中F/B策略的γ系数值大小相比,T-M模型显示出F/B策略的择时效果更为优秀,而H-M模型则显示两种策略的择时效果大体相当,因此综合来看F/B模型的择时效果更好.

-

由于商品和债券均能够使用杠杆,因此本文根据风险平价策略[20]对商品指数和国债指数适当增加杠杆,从而使得商品指数风险与股票指数风险大体相当,同时为了避免杠杆比率过高,将国债指数的杠杆比率设定为4;根据计算,商品综合指数、工业品指数和农产品指数的杠杆比率分别约为2,1.5和2.5倍.对杠杆后的收益率数据重新计算其F/B策略绩效,结果如表 7所示,并同时将F/S策略的绩效作为对比.由表 7可知,相对于F/S策略,加杠杆的F/B策略不仅提高了收益,而且年化波动率更低,且最大回撤和最差年份收益均要远低于F/S策略,从而导致F/B策略的夏普比率和收益回撤比均要远高于F/S策略.由图 6的投资组合净值曲线可以更清晰的看到,相对于F/S策略,F/B策略的斜率更大,且回撤幅度更低,说明相对于采用高收益的股票进行轮动配置,对F/B策略适当增加杠杆,可以获得更佳的投资绩效.

3.1. 马尔科夫区制转换回归分析

3.2. 基于F/B的配置策略分析

3.2.1. 绩效分析

3.2.2. 择时效果检验

3.2.3. 基于F/S的配置策略分析

3.2.4. 采用杠杆投资的配置策略

-

采用2005年1月-2019年4月南华商品综合指数、工业品指数、农产品指数的F/B比率来衡量其相对估值水平,利用马尔科夫区制转换模型构造动态资产配置策略并分析其投资绩效,最后采用T-M模型和H-M模型对F/B配置模型的择时效果进行检验.研究结果表明,相对于基准而言,F/B择时配置模型可以显著提高投资收益,并且降低投资风险(无论是年化波动率还是最大回撤均有显著下降),且T-M和H-M模型均说明F/B策略具有很强的择时效果,且在农产品指数及投资组合上应用效果最好;采用F/S指标进行稳健性检验得到了相似结果,只是由于股票收益和风险更高,因此F/S模型的收益和风险亦更高;如果对商品和债券适当增加杠杆,那么F/B策略的投资绩效能得到显著改善,夏普比率高于1.相对于其他商品期货估值的研究,本文的创新之处在于:①通过马尔科夫区制转换模型对F/B进行状态划分并构造配置策略,显著改善了投资绩效;②对模型的择时效果进行了详细检验,从理论和实践2个层面验证了F/B配置策略的有效性.

本文的研究结论是对我国投资组合理论的补充,同时对于投资者来说具有一定的实践借鉴价值:①虽然很难衡量商品期货,尤其是商品指数内含的投资价值,但是可以通过适当的参照物(如本文采用的国债指数)来对商品指数的相对估值进行判断,同时本文采用的马尔科夫区制转换模型在估值状态划分中具有很好的效果,能够显著提高商品指数相对估值指标的可应用性. ②相对于单个商品期货或商品指数的投资,多指数间投资组合的构造可以有效分散投资风险,但是要想提高投资绩效,需要在组合资产间进行轮动配置,如本文采用的F/B指标就是一个可行的择时指标,对于资产权重的分配有重要借鉴价值,同时投资者还可以采用如动量、流动性等其他指标对投资组合进行动态分析. ③参数选择及策略的具体框架对投资绩效有着重大影响,如本文对F/B配置策略采用不同区制下的均值作为买入或卖出的阈值,相对于其他研究单纯采取在低估值区间买入商品指数、在高估值区间持有债券指数的做法,有效地提高了投资绩效.

下载:

下载: