-

财务危机预警模型是通过构建企业财务报表相关指标数据信息和财务风险之间的关联关系,提前揭示企业出现风险的概率.财务危机预测的结果不仅有助于企业及时采取相应对策加强财务管理,而且有利于资本市场健康稳定发展.纵观国内外财务预警相关研究动态,主要聚焦于财务预警指标和预警模型两方面.在财务预警指标选取上,现有研究主要关注哪些指标能够准确预测企业危机状况.经历了从单一财务比率指标[1]、多变量财务比率指标[2-5]到财务指标与非财务指标相结合的多维度指标共同应用阶段[6-9].上述研究都取得了一定的预测效果,但多维度预警指标的选择通常是运用统计方法对样本指标数据进行正态性、显著性检验,再结合基于专业能力的人工判别选取指标.选取方式较为复杂,且对于具体选取哪些指标并没有得出统一的结论.在预警模型选用上,早期学者们常采用单变量模型[1]、Logistic模型[10-13]、判别分析模型[14-15]等.随着信息技术的发展,在企业运营过程中可以获取大量公开的真实数据信息,这些数据往往能体现企业过去的风险状况,甚至能体现整个资本市场风险的一些特征.于是学者们开始将神经网络[16-18]、支持向量机[19-21]等基于人工智能方法的模型运用到财务危机预警中.总体来说,基于人工智能方法的预警模型在预警的机制和系统性上取得了较大进展,不仅克服了基于统计方法的预警模型要求数据服从正态分布、计算分析复杂等局限,而且有较强的容错能力和学习能力.当前人工神经网络已发展到深度学习网络阶段,其特点是可以自我学习,具有较高的动态适应能力,由此深度学习亦被应用于财务领域[22-23].

本研究的贡献主要体现在两个方面.①在全面分析企业运营的基础上,考虑指标可获取的实际情况,构建财务与非财务指标相融合的预警指标体系,运用PCA方法对备选指标数据降维,筛选出对财务风险有显著影响的主成分,运用较为简便的方法过滤干扰信息,有利于丰富海量财务预警指标选取方法的研究成果.②创新性地引入基于深度学习理论的财务预警模型,从公司过去运营的大量实际数据中发现、提取有效特征和规律,通过对预警模型的不断自我学习,提高了模型的预测精度和稳定性,以实现企业运营情况的有效预测.

HTML

-

本研究将企业是否被ST作为界定企业发生财务危机与否的标准.以此选取2014—2018年中国沪深A股非金融业上市公司连续两年净利润小于0而被实施ST的企业作为财务危机企业样本,将未被ST的企业作为财务健康企业.

在模型的构建中,我国上市公司当年(T)的财务报告披露的截此日期为(T+1)年的4月5日,故上市公司在T年是否被特别处理是由其公布的(T-1)年的财务报告决定的.我国上市公司的该年报制度决定了采用(T-1)年的财务报告来预测T年是否被特别处理是没有实际意义的.所以本研究采用企业(T-2)年的财务报告数据构建模型来预测其在第T年是否会被特别处理.样本具体包括2014—2018年分别被ST的50,71,57,37,71家合计286家财务危机企业,并按照同年度同行业相似资产规模1∶5的比例,舍去重复及配对样本比例不足1∶5的企业,分别选取了199,271,210,141,279家合计1 100家财务健康企业样本,共计1 386家企业数据作为训练集,并随机选择其中20%的企业数据作为测试样本.在进行预测时,将判断为发生财务危机的企业输出结果记为0,否则记为1,最后将判断结果和企业实际情况进行对比,计算模型预测准确率.

对于财务预警指标的选取,本研究参考CSMAR数据库中的“财务指标分析版块”“EVA专题版块”“治理结构版块”等数据,并结合前人研究成果的基础上,确定用于分析的10个一级财务指标为:偿债能力、营运能力、盈利能力、发展能力、比率结构、EVA、现金流量状况、风险水平、市场价值、每股指标.并在此基础上,选取151个二级财务指标作为备选指标用于数据挖掘,由于指标数量较多,篇幅有限,本研究列出部分指标,如表 1所示.

导致上市公司陷入财务危机的原因除财务因素外,还受到非财务因素的影响,实施危机预警应适当选取非财务指标[24].本研究从股权结构、管理结构、审计意见3个维度出发,确定企业的一级非财务指标,并选取18个二级备选指标构建非财务指标体系,具体指标如表 2所示.

-

由于所搜集到的指标数据维度较为广泛,且数据量较大,所以本研究将原始数据输入到CNN模型进行训练之前,先采用PCA方法进行降维预处理,以筛选出更为精准的指标.接着对其进行最大最小值归一化处理,以剔除不同量纲对结果的影响,增强模型的健壮性和有效性.

根据上述表 1和表 2中的指标数据,假设本研究获取到m个企业的数据,每个企业有n项指标供分析,则可将本研究用到的所有数据表示为xij,i=1,2,…,m;j=1,2,…,n,展开之后,可得到如下矩阵:

将X中的元素按照公式(1)进行零均值化处理,得到矩阵$\mathit{\boldsymbol{\hat X}}$,$\mathit{\boldsymbol{\hat X}}$中的每个元素$\hat x$ij可以表示为:

式中:μ(xj)为第j列数据的均值.

接着按照公式(2)求出$\mathit{\boldsymbol{\hat X}}$的协方差矩阵:

式中:$\mathit{\boldsymbol{\hat X}}$T为$\mathit{\boldsymbol{\hat X}}$的转置矩阵.计算协方差矩阵D的特征值及对应的特征向量,并按特征值大小降序排序,取前k行数据组成矩阵P,按照公式(3)即可求出降维后得到的k维数据.

在此基础上,对矩阵Y中的数据进行最大-最小值归一化处理,其处理方法如式(4):

式中:Y′ij为归一化后的数值;Yij为Y中第i行第j列的元素;{Yj}为Y中第j列数据组成的集合.至此,得到用于卷积神经网络训练的m个公司的k维正交特征数据.

1.1. 样本及指标选取

1.2. 样本数据预处理

-

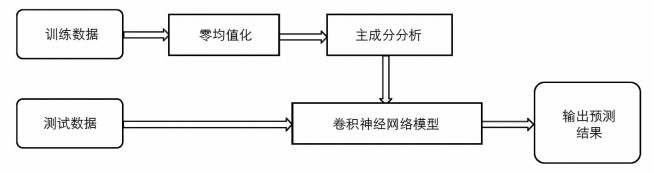

本研究基于卷积神经网络的财务预警模型构建思路如图 1所示.首先,训练数据经过零均值化处理后,进行主成分分析,以减少卷积神经网络模型的输入参数,降低输入因子间的相关性.然后,将经过主成分分析法得到的新的样本数据集用于卷积神经网络模型学习,通过梯度下降的方式不断调整卷积神经网络中的参数,得到最终的卷积神经网络模型.最后,将测试样本数据应用于该模型,验证模型的预测准确度.

-

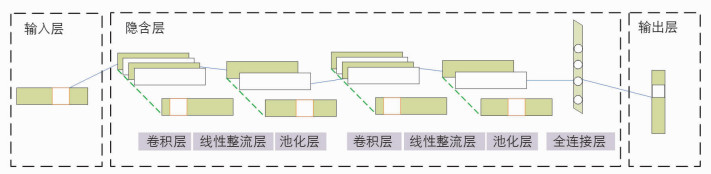

卷积神经网络具有优异的特征学习能力,并能有效获取到不同特征之间的关联关系,有利于反映数据的本质特征.该模型主要包含输入层、隐含层和输出层,由于本研究仅考虑历史数据对未来企业财务的影响,因此采用一维卷积神经网络,该模型包含两个卷积子网络,如图 2所示.输入层为公式(4)输出的m个k维指标数据,输出层为二分类器,表征该企业是否被ST.隐含层包含卷积层、线性整流层、池化层、全连接层.其中,卷积层用于提取输入层的不同特征,线性整流层用于按照线性函数激活网络中的神经元,池化层用于降低数据维度,全连接层用于结合所有局部特征,并用于计算最终的分类结果.

本研究用于一维卷积神经网络输入的数据为前述1.2小节的输出数据,即m个公司的k维正交特征Y′ij.然后采用3个卷积子网络对企业的正交特征数据进行深度学习.第一个子卷积网络,选择了128个大小为1*3的卷积核,第二个子卷积网络选择了128个大小为1*4的卷积核,第三个子卷积网络选择了128个大小为1*5的卷积核.卷积层的计算公式如下:

式中:X(l)和X(l-1)为第l层和l-1层的神经元输出值;Wl为卷积核;b为偏置.

激活函数采用修正线性单元,对于输入为x,权重向量为ω,偏置为b的输出为:

同时,采用L2范数对拟合代价进行规范化,如公式(7)所示:

式中:第一项表示交叉熵代价,第二项为加入的所有权重的平方和,然后使用因子λ/2n进行量化调整,λ>0称为规范化参数.第三个卷积子网络输出至全连接层,然后输出最终二元结果,即该企业是否被ST.在本研究中,ST企业的输出结果为0,非ST企业的输出结果为1.同时,本研究采用最大值池化的方式对局部感受也进行池化操作,并选择柔性最大值方法解决学习缓慢的问题.

2.1. 设计思路

2.2. 模型构建

-

本研究数据源共包含2014—2018年中国沪深A股非金融业上市公司连续两年净利润小于0而被实施ST的286家企业作为财务危机企业样本,并选取了1 100家财务健康企业样本,共计1 386家企业数据.在运用PCA进行降维时,选择降维后的维度值为30.根据经验及网格搜索对卷积神经网络模型的超参数进行相应的设置.卷积神经网络的学习函数为自适应矩估计方法(Adam),学习速率取值为[0.001,0.01,0.1],弃权比例设置为[0.4,0.5,0.6],代价函数为交叉熵损失函数,每个训练批次大小为[16, 32, 64],学习周期设置为[10, 50, 100],测试数据集占数据总数的20%.最终确定的超参数组合为:学习速率0.001,弃权比例为0.5,训练批次大小为64,学习周期为10.

-

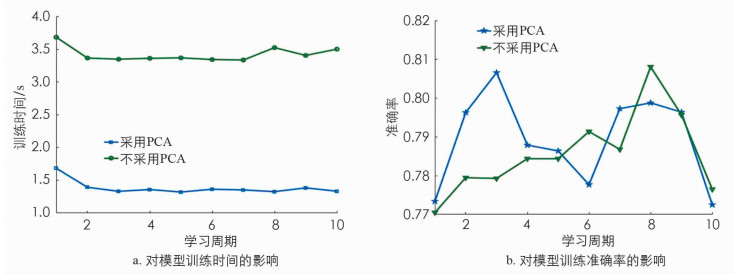

首先对运用PCA方法筛选出对财务风险有显著影响的主成分的必要性进行了验证.图 3显示了采用PCA和不采用PCA方法对所构建的卷积神经网络模型训练时间和预测准确率的影响.由图 3a可知,采用PCA方法剔除干扰指标信息后,可以大大提升模型的训练速率.由图 3b可知,虽然采用PCA方法减少了用于模型训练的因子数量,却依然能够保持与原始数据信息相似的准确率.这是由于采用PCA方法提取出了原始数据中的有效正交特征值,能够最大程度归纳原始数据所包含的信息.

-

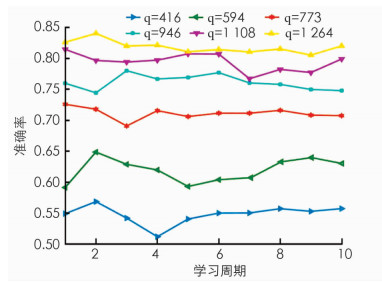

本研究针对训练数据量的大小对模型的预测准确率进行了验证.假设用于模型训练的总数据量用参数q表示,由图 4可知,当q值较小(q=[416, 594, 773])时,模型的预测准确率上升空间较大,从0.55提高至0.72附近.当q值较大(q=[946, 1108, 1264])时,模型的预测准确率逐渐趋于饱和,基本稳定在0.8附近.这是因为卷积神经网络模型的参数在经过一定量的数据训练之后,参数经过不断的迭代调整趋于最优化,模型的预测精度不再受训练数据的大小而产生较大变化.因此,本研究在后续与其他方法的对比验证中,将总数据量控制在1 386个,对应的训练数据量为1 108个.

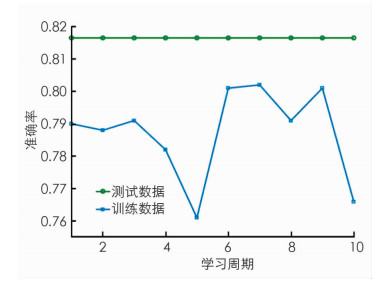

为检验模型训练的效果,本研究将测试数据输入到前述训练完成的模型中,观察测试数据的准确率.由图 5可知,该模型经过训练后,在训练集上的准确率为76.63%,在测试集上的准确率为81.65%,呈现了较为理想的训练结果.该结果显示测试集的准确率相较于训练集上的准确率有小幅度提升,证明该模型具备较好的泛化能力.

-

为了进一步证明基于深度学习理论的卷积神经网络财务预警模型的有效性和优越性,本研究将其与传统的经典机器学习预警方法进行了对比分析,用于比较的方法包含:K近邻(K-Nearest Neighbors,KNN),支持向量机-高斯核(Support Vector Machine-Radial Based Function,SVM-RBF),支持向量机-线性核(Support Vector Machine-Linear,SVM-Linear).试验基本参数设置与前述相同,KNN中邻居数设置为6,支持向量机核函数参数设置为10.比较结果如表 3所示,本研究所建的财务危机预警模型可以达到81.65%的预测准确率,显示出了较好的财务预测效果,优于其他的机器学习预警方法.这是因为卷积神经网络能够较好地学习各项指标之间的关联性,并提取出最有效的抽象特征,从而保证了预测结果的准确性.

-

在具体应用模型时,需考虑以下3个方面的问题:一是卷积神经网络模型参数的选取.每一层的神经元数目取决于财务预警模型的规模,若待预警的模型参数多,则每层需要的神经元数量就多.另外,为提高财务预警模型的拟合效果,可以考虑增加卷积神经网络的层数,以提升其对高级抽象逻辑的建模能力,但层数过多可能会使得学习算法很难收敛.因此在确定财务预警的神经网络模型参数时,可考虑采用正交试验测试法,实现模型参数的合理选取.二是财务预警学习模型中反向传播更新步长的选择.对于预警模型中的更新步长选择,若步长太大,则可能使得学习过程发散或出现误差震荡,若步长太小,则可能使得学习收敛速度过慢.本研究采用选择柔性最大值的方法,有效解决了预测模型学习过程缓慢的问题.后续在财务预警模型步长的选择上,可考虑采用变步长的方法,在迭代初期选用较大步长,在后期采用逐渐下降的步长,保证优化效率和精度的平衡.三是财务预警模型泛化能力的评估.本研究通过对财务预警模型的泛化能力抽样评估,已证明当前模型具有较强的泛化能力.后续可输入未学习的相关财务参数,以进一步考量本财务预警模型的预测能力,为后续财务预警的实际应用提供理论支撑.

3.1. 模型初始化及模型训练

3.2. 模型预测结果

3.3. 模型检验

3.4. 进一步检验模型预测结果

3.5. 模型应用说明

-

本研究通过构建基于深度学习理论的一维卷积神经网络财务预警模型,对我国沪深A股上市公司进行财务危机预测.首先,在深入分析上市公司财务信息和非财务信息的基础上,建立了财务指标预测体系,对预测变量进行零均值化处理,并运用主成分分析法对备选企业各项原始指标数据进行预处理,筛选出对财务风险有显著影响的主成分,然后构建3层一维卷积神经网络深度学习模型,预测企业是否存在被ST的风险.最后,从训练样本数量、训练时间等多维度验证了所建预测模型的有效性.研究发现,采用PCA法对备选企业预警数据进行预处理可以剔除干扰指标信息,大幅度提高模型的训练速率.所构建的CNN财务危机预警模型相对于其他经典的机器学习预警方法,如KNN,SMV-RBF,SVM-Linear,其预测准确率更高,显示了较满意的预测效果.

基于上述研究结论,本研究认为基于CNN的上市公司财务危机预警模型具有广泛的应用价值,对企业的财务管理及资本市场体系的完善有着重要的指导意义.对于企业管理者来说,财务危机预警模型可作为企业管理的工具,辅助其判断企业可能出现的危机,有利于管理者及时加强财务管理,改善企业经营,促进企业可持续发展.对于投资者来说,借助财务预警模型的预测结果可以及时作出投资决策,增强投资的信心,避免不必要的投资损失.对于银行等债权人来说,财务预警模型可应用于客户信用风险评定过程中,帮助其降低坏账比率,加强风控管理.对于政府部门来说,可帮助其进行资源的合理配置,控制对破产边缘、没有前景的企业不必要的财政扶持,防止国有资产流失.

DownLoad:

DownLoad: